変化する環境下での事業再編 - カーブアウトM&Aの基礎知識

本講義において「事業再編」の対象となるのは売却も含めたM&Aとグループ内再編です。事業の再編により経営資源の再配置を行うことで、自社の企業価値の最大化を図ることが目的と言えます。前半では、昨今の日本を取り巻く事業再編に関わる環境の変化を整理するとともに、日本企業において事業切り出しが進みにくい背景および企業成長の為に非常に重要なポイントとなる視点、そして日本法をベースに具体的な事業再編手法、カーブアウトM&Aの概要と重要ポイント等を解説します。後半では、難易度が高いといわれるカーブアウトM&Aに係る税務論点について売り手側、買い手側それぞれの視点で整理するとともに、海外カーブアウト案件において考慮すべき追加論点を把握頂けるよう専門家が解説します。

テーマ

-

1. 事業再編とは

- ・事業再編の定義

-

2. 日本企業における事業再編の取り組みの特徴

- ・日本上場企業の事業再編の推移

- ・事業セグメント別の利益率の分布

- ・事業再編促進に向けた3つの方策

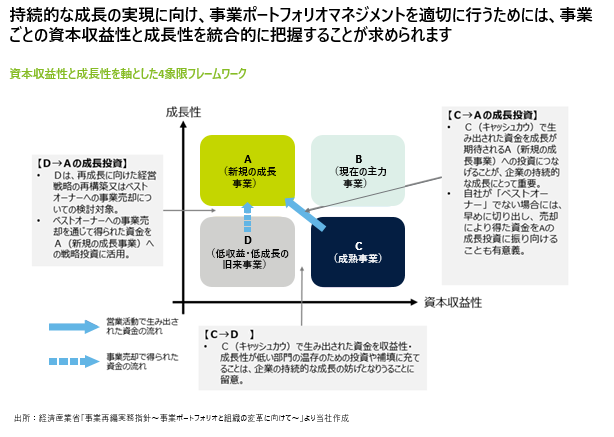

- ・資本収益性と成長性を軸とした4象限フレームワーク

- ・日本企業が事業再編に取り組む際のポイント

-

3. 事業再編手法

- ・分離型再編の手法例

- ・会社分割の取引の流れ(分社型分割)

- ・会社分割の取引の流れ(分割型分割・無対価分割)

- ・事業譲渡の取引の流れ

- ・再編ストラクチャー:株式譲渡による売却

- ・再編ストラクチャー:会社分割+株式譲渡による買収(売却)

- ・再編ストラクチャー:会社分割+株式譲渡による買収(売却)-リバースカーブアウト

- ・再編ストラクチャー:事業譲渡・吸収分割による直接買収(売却)

-

4. 事業再編に係る税務の基礎(海外税務を含む)

- ・分社型分割に係る適格要件の概要

- ・海外カーブアウト案件において考慮すべき事項

- 標準学習時間

- 44分

- 受講期間

- お申込み日より12ヶ月間 ※クレジット払いは決済後すぐに、コンビニ払い及び請求書払いは着金確認後に視聴開始となります。

講師

-

Partner 清水 昭雄

2001年監査法人トーマツ(現・有限責任監査法人トーマツ)入社。東証一部上場企業(工作機械メーカー・印刷インキ製造メーカー)等の法定監査業務およびゴルフ場再生にかかる株式公開支援業務に従事。2006年デロイト トーマツFAS株式会社(現デロイト トーマツ ファイナンシャルアドバイザリー合同会社)へ転籍。以来財務デューデリジェンス業務、ストラクチャリング分析支援業務の他、ファイナンシャルアドバイザリー業務など数多くのM&A案件に関与。近年はライフサイエンス・ヘルスケアセクターの案件に数多く従事。公認会計士。

-

Partner 鴛海 哲郎

1998年に勝島敏明税理士事務所(現 デロイト トーマツ税理士法人)に入社以降、多くの日系企業および多国籍企業を担当。税務専門家として国内および海外企業買収、クロスボーダー取引、国内および海外グループ再編および外国子会社合算税制などに関する多くの案件に従事。2005年から4年間のオランダ・アムステルダム事務所駐在を経て現在に至る。税理士。